作为国际航运业、国际贸易业的晴雨表,BDI指数近期不断走低,甚至其重要组成部分BCI指数首次进入负值区间。低迷的根源在于包括新冠病毒肺炎疫情在内的一连串的负面事态发展。受新冠病毒肺炎疫情影响,全国经济和贸易发展短期内将收到一定冲击,并与全球经济和贸易环境联动变化。由于航运业与经济、贸易状况密切相关且在全球供应链中处于重要地位,因此航运业采取了一系列管控措施以兼顾防止疫情蔓延和保证全球贸易、港航正常运转。但本次疫情将导致对全球航运业运价、需求短期内承压,进而波及港口行业供需下降,同时各国采取的管控措施将在一定程度上降低港航企业的运营效率,增加运营成本,利润短期内也随之承压。特别需关注中小航运企业和债务规模较大的港口企业所面临的短期流动性风险。中长期来看,随着疫情缓解之后,国内外经济和贸易恢复正常水平,港航业受挤压的需求与产能将逐步释放,预计后半年将恢复并反弹。

一、BDI指数总体说明及近期趋势分析

(一)总体说明

波罗的海干散货运价指数(Baltic Dry Index,即 BDI)是依据若干条干散货航线运价及各自在航运市场上的重要程度构建的综合性指数,已成为代表国际干散货运输市场走势的晴雨表。由于干散货航运需求是由国际贸易派生出来的,所以BDI也是反映国际贸易情况的领先指标。BDI指数是欧洲、美国和日本等企业进行投资、造船、综合物流和金融衍生工具投资的主要参考指标,各国政府在制定航运、造船的融资、税收和国家政策时,均以BDI指数的走向作为重要参考依据。我国是航运大国,也是贸易大国,BDI指数的波动既反映了中国航运企业与贸易企业所处的环境,也影响中国的航运与贸易产业走向。

BDI指数作为国际航运业、国际贸易业的晴雨表,首先缘于该指数公正的反映了航运市场,不受任何机构的控制或影响,并且对市场信息敏感;其次,BDI指数反映的是国际航运市场,而非区域性航运市场;再次,BDI指数的计算随着贸易市场的转移而变化,充分体现海运是贸易的衍生品和为贸易服务的特征;最后,BDI指数能随着营运方式和市场参与者的变化而不断优化。

(二)近期趋势分析

根据联合国贸易和发展会议发布的《2019年全球海运报告》数据显示,2018年中国大宗干散货海运贸易在全球总量中占比达43.5%,对全球干散货海运贸易格局影响巨大。近期,BDI指数不断创下自2016年4月以来的数值新低,从2019年12月初的1500点左右持续回落至2020年2月10日411点。而作为其重要组成部分的BCI指数(海岬型船指数)更是自2020年1月31日首次落入负值区间后,继续走低。

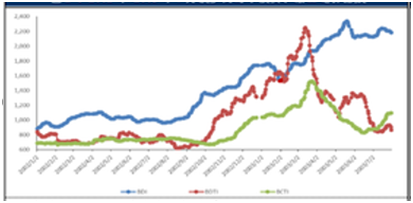

图1 2019年9月2日-2020年3月2日BDI指数走势

最新数据显示,2020年3月2日,BDI指数报539点,较前一交易日上涨4点,比例为0.75%;BCI指数1再跌20点,比例为-6.1%,报-348点;BPI指数2上升10点,比例为1.10%,报915点;BSI指数3上升15点,比例为2.48%,报621点。上述趋势直接对应了2019年12月初爆发的新型冠状病毒(Covid-19)肺炎疫情的走势。随着疫情得到控制,BDI指数总体得到回升,但BCI指数在负值区间继续走低,反映了航运界与贸易界对于大型船运价的低迷情绪。低迷的根源在于一连串的负面事态发展,包括季节性因素、国际海事组织(IMO)制定的“低硫排放条例”(IMO 2020)、中国农历新年、巴西洪灾以及新冠病毒疫情爆发。

从前述分析可知,BDI指数一方面直接影响了航运运价水平、国际贸易水平的变化。另一方面,国际航运业、国际贸易业也很大程度上决定了BDI指数的涨跌,其中航运供求因素、航运成本因素、船舶租金因素、国际贸易因素、政治和法律因素、投机因素、突发因素(如疫情)等更是对BDI指数产生了极其重要的影响。因此,需要从更广阔的视角综合分析BDI指数变化的深层原因。

二、疫情对全球航运业发展环境的影响

(一)新冠疫情对国内经济和贸易的影响

2019年12月以来,新冠病毒肺炎疫情对航运业与贸易流通带来负面变化。由于国内采取及时、严厉的政策措施,疫情已阶段性得到有效抑制,但对经济发展也造成了一定影响。从国内经济来看,本次疫情爆发及采取管控措施在春节假期;由于该期间实体经济的生产活动相对较弱,但是交通运输等服务业受到直接冲击。

长期来看,中国经济和贸易增长的动力仍在,但短期内,疫情发展和严格的防控措施对部分行业产生影响在所难免。相比2003年SARS病毒扩散时期,目前中国在全球海运贸易市场的影响力更广更深远(如表1)。

表1 2003年与2019年中国海运贸易量对比4

| 海运贸易 | 2003年(百万吨) | 全球占比 | 2019年(百万吨) | 全球占比 |

| 铁矿石进口 | 146.8 | 29% | 1047.3 | 72% |

| 煤炭进口 | 10.3 | 2% | 260.8 | 20% |

| 粮食进口 | 22.5 | 10% | 101.8 | 21% |

| 原油进口 | 86.5 | 5% | 456.2 | 23% |

| 液化天然气进口 | - | - | 60.7 | 17% |

| 海运总进口量 | 499.6 | 7% | 2639.1 | 22% |

| 集装箱货物出口 | 75.6 | 10% | 264.8 | 31% |

| 海运总出口量 | 319.5 | 5% | 586.5 | 5% |

此外,由于疫情为突发事件且发生在春节假期,对于各行业中抗风险能力较差的中小微企业来说,将面临极大的持续经营挑战;一部分中小微企业将面临倒闭或经营困难的风险。同时,由于二三产业受疫情影响较大,且假期不断延长,大部分实体行业开工、复工率不足,导致中国进出口生产原料和商品的需求下降,国内外贸易短期内将出现下滑状况。疫情发生后,中国政府迅速发布了财政、税收、金融、贸易等多项调控措施和政策,降低对企业的影响,缓解疫情对经济的冲击。

(二)新冠疫情对全球经济和贸易的影响

短期看,中国经济增速将有所放缓,同时国内外贸易也将承压,中小企业经营风险加剧。同时,中国作为全球经济和贸易的重要参与者,其经贸情况也与全球经济和贸易状况密切相关。本次疫情将通过进出口贸易、旅游、大宗商品等冲击传到至各个经济,降低全球消费和投资预期。此外,对比2003年SARS来说,从对国内经济影响来看,第三产业增加值对中国GDP的贡献2003年为42%,而2019年则超过50%;且本次疫情第三产业直接受到冲击,其对经济的影响程度或将高于2003年。从对全球经济和贸易来看,目前中国GDP总量占到了全球经济的比重已超过16%,中国商品进口额和出口额均已占到了全球商品进出口总额的已从2003年的5%左右增至10%以上;因此本次疫情,对全球经济和贸易影响或将高于2003年SARS时期。

全球90%以上的贸易量由航运方式完成,这使港航运业成为全球经济的风向标。因此,本次疫情对中国和全球经济贸易的不利影响也将波及全球港航业,给全球港航业发展环境造成负面影响。

三、国际社会对港航业采取的管控措施

(一)国际航运工会、世界卫生组织的指引和建议

港航业是全球供应链正常运营的重要保证,但同时港航业接触范围广,若管控不得当将造成疫情在全球的蔓延;但若直接封闭港口或者禁止航运则对中国及全球的经济和贸易发展产生巨大不利影响。本次疫情发生后,国际航运公会(ICS),在2020年1月27日对新冠病毒向全球船东发布指引。该份指引积极响应了世界卫生组织(WHO)的措施,目的是为了确保全球港口和航运业可以继续正常运转,同时建议其成员采取必要措施,控制新型冠状病毒的传播。WHO于2020年1月31日将新型冠状病毒疫情列为国际关注的突发公共卫生事件((PHEIC,Public Health Emergency of International Concern),并发布临时建议,但不建议任何措施干涉旅行和贸易。根据《国际卫生条例》第四十三条规定,采取明显干扰国际交通的额外卫生措施(指拒绝国际旅行者、行李、货物、集装箱、交通工具、物品等入境或出境或延误入境或出境24小时以上)的缔约国有义务在采取措施后48小时内向世卫组织报告相关公共卫生依据和理由。

(二)全球主要国家和地区的管控措施

全球各国为了应对疫情,也陆续发布了港航的管控措施。根据Wilhelmsen公司收集整理的全球各个港口管控措施来看,目前中国主要贸易国家和地区 暂时无禁止从中国港口出发的船舶或者停靠过中国港口的船舶进港靠泊,主要管控措施除了加强卫生检疫、健康申报、航线报告等检查、筛选措施等外,重点还包括:

1、对于从中国港口出发的船舶或者停靠过中国港口的船舶,离开中国港口或者有影响地区需超过14天以上,若在14天以内的,需要在锚地隔离超过14天;

2、限制中国籍或者中国湖北籍船员或者在中国境内上船的船员或人员更换;

3、最近14天内最近到中国大陆人员将被禁止进入境或过境或隔离超过14天后方可入境。以上管控措施,对于欧洲、美洲、大洋洲等中远洋航线影响不大,这些航线航期大部分超过14天,个别临近14天的也可以通过调整船速来满足14天以上的要求。但是对于东南亚、东北亚等航线,影响比较大,从中国港口离港到到港时间基本上均在14天以内,势必将影响原有船期,增加锚地压力。同时由于增加了卫生检疫措施后,靠港、引航、装卸和船员更换必然会受到影响,增加航运企业的运营成本。

但是需要注意的是目前已有两个国家宣布禁止从中国进口部分商品:

(1)根据中国驻约旦大使馆经济参赞处公布,2月2日约旦当局宣布:暂停进口中国动植物产品,为了防止新型冠状病毒在约旦传播;有关进口许可证发放另行通知。

(2)根据地中海航运通知:2月6日起,毛里求斯决定对香港、台湾以及华南地区出口至该国的部分货物禁运。

(三)国际社会管控措施的影响

总体而言,就目前国际组织和全球主要国家采用的管控措施来看,中国进出口贸易在全球范围内的外部通道基本未受到禁止,但是全球特别是亚洲地区内生产原料和消费产品的流通速度要受到一定程度影响。同时若疫情进一步发展,可能导致国际社会及相关组织管控措施升级;对中国进口商品采取禁止措施国家或将增多,则将对中国贸易、全球贸易及港航业发展产生进一步不利影响。

四、国际航运受影响与前景分析

(一)新冠疫情对全球干散货、油品航运市场影响

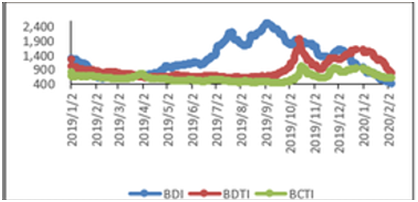

伴随着疫情对中国经济和贸易以及全球经济带来的不利影响,全球航运业在传统淡季的基础上进一步承压,波罗的海干散货指数(BDI)、波罗的海原油运输指数(BDTI)、波罗的海成品油运输指数(BCTI)自疫情爆发以来,持续下降。其中干散货方面,因巴西矿难、澳洲飓风、中美贸易摩擦以及IMO 2020限硫令即将实施等因素综合影响,2019年BDI指数先降后升,运价出现近年来高位;临近2019年底有所回落,进入中西方传统假期,整体需求下降,运价持续下滑。本次疫情发生在传统淡季,带动大宗散杂货海运市场需求继续下降,全球散杂货运价进一步下跌,BDI指数降至2016年以来最低水平。

从具体国内下游需求来看,钢厂和制造企业复工复产延后,房地产、基建项目也将停止施工,且复工日期将视疫情发展而定,上游钢材需求下降,下游铁矿石采购预计短时难以启动,导致对铁矿石和焦煤等原材料的进口以及产成品的出口大幅放缓。煤炭方面,受相关行业复工延迟,用电需求下降,加之天气变暖的煤炭季节性需求下降,对煤炭短期需求的冲击较大。油品方面,由于国内大部分省市进行了交通管控,车用燃油消费将显著减少,同时石油化工行业需求也下降,因此短期内中国进口油品需求面临下滑,整体带动BDTI和BCTI持续走低。

图2 2002年-2003年7月波罗的海干散货、油品运价指数5

图3 2019年-2020年2月波罗的海干散货、油品运价指数6

(二)新冠疫情对全球集运市场影响

集装箱运输方面,由于受疫情影响中国大部分行业春节假期延至2月9日,但是基于各地疫情情况和政府管控力度不同,部分工人返工和企业开工时间将继续延后,且国内外对于产成品需求也受疫情影响有所下降,导致整体复工率和开工率不足。预计2月份全社会所有企业全面复工可能性不大;但若疫情管控得当,乐观估计3月份整体复工率会有大幅回升。由于集装箱货源的减少,目前全球主要集运公司2月份已开始撤并某些航线,减少班轮密度,以调减运力。根据Alphaliner报告预计:“工厂关闭以及其他影响中国经济产出的限制举措将导致全年全球海运集装箱数量减少600万TEU左右,降幅约为0.7%”。而根据目前情况来看,这部分运量的减少将主要发生在一季度。同时,部分集运企业豁免滞期费或额外提供进口免箱期(不包括码头堆存费),以此协助客户灵活安排进口货物。

(三)与Sars期间相比,新冠疫情对航运业影响

此外,本次疫情对航运业的影响深度、广度和速度将高于2003年SARS,主要是因为一方面,2003年中国刚刚加入WTO不久,对外贸易处于高速发展阶段,且当年SARS疫情影响范围较小;另一方面伴随着中国经济和贸易在全球比重的不断提升,中国进出口商品的海运量在全球海运量重占比也不断提升。如前文所述,根据Clarksons统计数据,2019年,中国大宗散货海运进口量占全球大宗散货海运进口量的22%,特别是矿石海运进口量占全球矿石海运进口量的72%。同时,2019年中国大陆港口被全球船队挂靠共计约28万次,占全球港口挂靠数量的7%。

(四)新冠疫情对航运企业影响

由于航运业易受经济波动影响,且属重资产和资金密集型行业。因此航运企业整体上具有资产负债率偏高、债务规模大、盈利水平波动大的特点。本次疫情一方面对其收入产生冲击,一方面港航业增加相应卫生检疫措施,拉长了整个作业流程,影响运营效率,提升运营成本。因此一季度处于传统淡季的航运企业利润将进一步承压,特别是中小航运企业经营将更加困难。

五、全球贸易受影响与前景分析

(一)原油贸易

交通运输活动减少将使得中国车用燃油消费降低,继而对中国原油需求及进口产生潜在负面影响。原油价格受到波及,OPEC+或将适时考虑延长减产协议或增加减产量。

(二)干散货及集装箱贸易

工厂停工时间延长将影响中国工业生产量,可能会影响中国对其他原材料的进口以及产成品的出口。

(三)汽车贸易

武汉是中国汽车零配件生产的核心城市之一(包括省内其他城市,湖北汽车产量在2018年达到242万辆,占全国9%产量),此次疫情将影响中国汽车产量。

(四)造修船

船厂(包括影响交付量)以及修船厂(包括影响船舶改装)。今年全年中国船厂计划交付新造船舶共计3,760万载重吨,略高于去年全年交付量。相比高峰时期的7,095万产量,虽然在过去十年里中国产能有明显收缩,但是本文认为当前疫情对全年造船市场影响尚在可控范围。大部分船厂原计划元宵节后陆续返工,短期复工时间会受到影响,出现招工困难和赶工情况。制造业就业问题需要持续关注,造修船厂普遍湖北籍劳工占比较高。疫情影响脱硫塔设备安装,船东也将面临更多安装拖期,进一步加剧安装时间的延长。未来进厂船舶也有可能面临被取消的风险。

六、总结

作为国际航运业、国际贸易业的晴雨表,BDI指数近期不断走低,甚至其重要组成部分BCI指数首次进入负值区间。低迷的根源在于包括新冠病毒肺炎疫情在内的一连串的负面事态发展。受新冠病毒肺炎疫情影响,全国经济和贸易发展短期内将收到一定冲击,并与全球经济和贸易环境联动变化。由于航运业与经济、贸易状况密切相关且在全球供应链中处于重要地位,因此航运业采取了一系列管控措施以兼顾防止疫情蔓延和保证全球贸易、港航正常运转。但本次疫情将导致对全球航运业运价、需求短期内承压,进而波及港口行业供需下降,同时各国采取的管控措施将在一定程度上降低港航企业的运营效率,增加运营成本,利润短期内也随之承压。特别需关注中小航运企业和债务规模较大的港口企业所面临的短期流动性风险。中长期来看,随着疫情缓解之后,国内外经济和贸易恢复正常水平,港航业受挤压的需求与产能将逐步释放,预计后半年将恢复并反弹。

1 该型船舶的通常运载量为15万吨

2 该型船舶的通常运载量为6-7吨

3 为超灵便型船运价指数,反映较小型船舶运价。

4 数据来源:Clarksonsresearch

5 数据来源:wind,本文作者整理

6 数据来源:wind,本文作者整理